虽然目前酱酒企业的体量快速壮大,但下一步其实际市场动销、产品品质和全国性市场的培育等进展还需进一步观察。

2021年下半年酱酒热虽然“理性回归”热度降温,但在近期举行的多家酱酒企业的经销商大会上,业绩数据显示习酒、国台酒业、金沙酒业等第二梯队的酱酒企业收入暴增,并超过部分传统浓香区域上市酒企。在业内看来,酱酒酒企收入多来自于渠道扩张,下一步行业分化仍是主基调。

酱酒收入为何激增

从已经公布的业绩数据看,2019年以来进入高峰的“酱酒热”让酱酒企业的收入迎来了爆发式增长。同为茅台镇的大型酱酒企业国台酒业2021年实现收入超过100亿元。而据此前招股书显示,2017年到2020年,国台酒业营业收入分别为5.7亿元、11.8亿元、18.9亿元和40.1亿元,近两年收入增速均超过三位数。

同期业绩暴增的还有金沙酒业,金沙酒业2022年全国经销商大会上,金沙酒业董事长张道红透露,2021年金沙酒业实现销售收入60.7亿元,同比增长122%,其中核心大单品摘要酒销售回款37.6亿元,同比增长156%;金沙回沙酒回款23.1亿元,同比增长88%。而根据金沙酒业此前公布的数据,2018年到2020年,销售收入分别为5.8亿元、15.3亿元和27.3亿元。

此前,习酒公司在2022年全国经销商大会上表示,2021年,习酒公司预计营业收入超130亿元,这一数字相比于2020年同期也有双位数的增长。

从数据上看,酱酒的增速远远跑赢行业整体,中酒协数据显示,2021年1-11月,全国规模以上白酒企业965家,完成酿酒总产量632万千升,同比增长5.4%;累计完成销售收入5236亿元,同比增长18.1%;实现利润1443亿元,同比增长28.7%。但据贵州省工业和信息化厅二级巡视员朱蓓透露,2021年1-11月,贵州省规上白酒产量达到近三年以来的最高峰,产值同比增长40.8%。

随着酱酒企业的快速增长,收入规模迅速反超了部分传统区域豪强酒企的规模。

比如近期公布业绩预告的江苏区域酒企今世缘(603369.SH),预计2021年度实现营业收入63亿元到65亿元,同比增长23%到27%;预计净利润19亿元到21亿元,同比增长21%到34%。但2017年今世缘的收入已经达到了29.6亿元。安徽区域酒企古井贡酒(000596.SZ)从2006年的6.5亿元起步到2019年全年收入破百亿(104.2亿元)用了13年时间,而国台酒业仅用了4年。

酒业分析师蔡学飞告诉第一财经记者,酱酒企业的业绩爆发式增长并不意外,酱酒热下渠道热度高涨,带动了酱酒的铺货和销售,也带来了可观的市场增量;此外,酱酒本身以高价产品为主,可能实际销售的件数和吨数上未必有如此高的增幅,但高单价让销售额的增幅变得很惊人。

在过去很长一段时间中,酱酒的渠道拓展难度远大于浓香酒企。在经销商大会上,张道红讲述了自己过去为了争取渠道大商的支持,曾一顿喝完9个分酒器的白酒才“拿下”某大商的故事。

而记者注意到,如今酱酒已经是不缺经销商。比如目前国台酒业目前经销商数量为1500多家。招股书显示,2017年-2019年,国台酒业经销商数量是318家、428家和799家。

行业分化提速

2021年下半年酱酒热却突然降温,在此前的市场走访中,山东、北京等地的多位酒商向第一财经记者反应,自己定制或代理的酱酒产品销售仅为“一般”,部分低端定制产品出货困难,不得不降价销售,而对于酱酒的选品和进货也变得更加谨慎。

2021年中酒展上发布的《 山东酱酒市场发展趋势调研报告》显示,虽然市场容量在增长,但济南在内的等多地市的酱酒开瓶率在下降,而且随着酱酒品牌的利润下滑,经销商对于酒企推出的招商政策表现消极,甚至不再接受压货。

在走访中记者发现,一方面酱酒热更多来自渠道驱动,还没有真正传递到消费者层面,特别是高毛利驱动下,很多非传统酒商涌入酱酒市场,让市场产品供给过剩、鱼龙混杂,泥沙俱下,导致销售难度加大;另一方面,酱酒热下,酱酒市场价格也水涨船高,部分品牌的产品价格反复提价,定价甚至超过了传统浓香名酒的核心产品,但其在品牌、文化、销售体系上远不及浓香型白酒企业,并不能对销售形成有效推动。

在业内看来,酱酒热也正在沿着浓香型白酒发展的历史轨迹,市场快速回归理性,行业分化逐步提速。

海纳机构创始人、总经理吕咸逊告诉第一财经记者,酱酒行业目前并非真的“遇冷”,而是结束了鱼龙混杂的上半场之后,进入“中场”理性发展阶段。消费者口味由轻到重、由低风味到高风味的白酒香型发展趋势并没有发生改变,目前酱酒从品类热转向品牌热,但建立在酿造、营销能力建设等因素之上的品牌打造,并非一日之功。

值得注意的是,在今年的经销商会议上,区别于近两年追求增速,国台和金沙都传递出主动“降速”的信号。

根据介绍,2022年国台的销售目标是115亿元,并减少7%的市场供应量,并且原则上不再招新商,并启动一系列的品牌营销活动、消费者培育活动和终端市场布局。金沙酒业在2022年的销售目标将是80亿元,并将2022年定为品牌IP打造年。

张道红表示,酱酒行业也进入到大浪淘沙、品牌竞争的第二阶段,在行业品牌高度集中的大趋势下,酱酒行业将以品牌竞争,产能竞争,文化竞争等多元竞争格局为主,需要打通酱酒渠道热到消费热的“最后一公里”。

在蔡学飞看来,酒企收入增长主要来自于向经销商销售,目前酱酒企业已经意识到消费基础薄弱的问题,并着手调整,虽然目前酱酒企业的体量快速壮大,但下一步其实际市场动销、产品品质和全国性市场的培育等进展还需进一步观察。

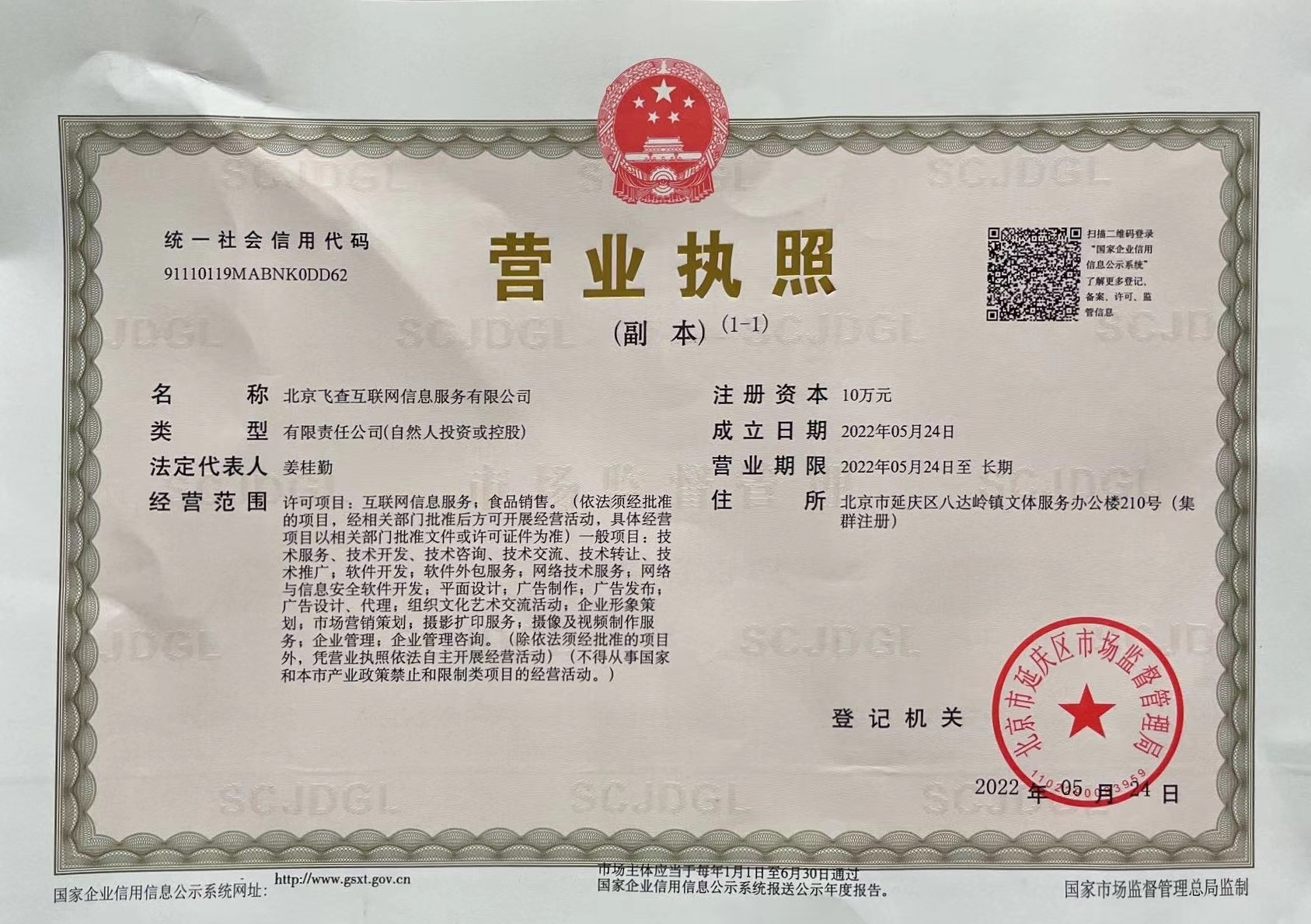

营业执照公示信息

营业执照公示信息